Knowledge M&Aお役立ち記事

企業価値・株式価値・事業価値の違いとは?それぞれの算出方法の違いを解説!

2024.10.07

M&Aによって会社を売却する際の株価算定には、様々な計算方法があります。株価算定のプロセス中で、企業価値・株式価値・事業価値という言葉が使われますので、自社の価値を把握する上で、それらの意味について正確に把握しておくことは重要です。本記事では、自社の価値算定(バリュエーション)の基礎知識として、これらの意味について解説します。

目次

貸借対照表から会社の価値を把握

貸借対照表とは?

企業会計を把握するためには、貸借対照表、損益計算書、キャッシュフロー計算書の3種類があります。会社の価値について考える際は、貸借対照表(バランスシート)を理解することが役に立ちます。貸借対照表は、「資産」、「負債」、「純資産」で構成されており、「資産」=「負債」+「純資産」という関係になっています。

貸借対照表の内訳

資産は、会社が保有するすべてのものです。現預金、不動産、在庫だけでなく、売掛金のような債権、システムや工場等も含みます。企業は、保有する資産を用いて、事業活動を行い収益を上げています。

負債は、債権者に対し支払義務があるものです。金融機関からの借入金(有利子負債)や買掛金、未払い金等です。

純資産は、株主からの出資金や今まで積み上げた利益(繰越利益剰余金)等です。決まった期日に返済が必要なものではなく、原則株主に帰属する部分となります。

「資産」=「負債」+「純資産」で理解すると、資産全体から負債を返済した後に残る財産と考えることができ、これらは株主に帰属します。

企業価値・株式価値・事業価値の関係

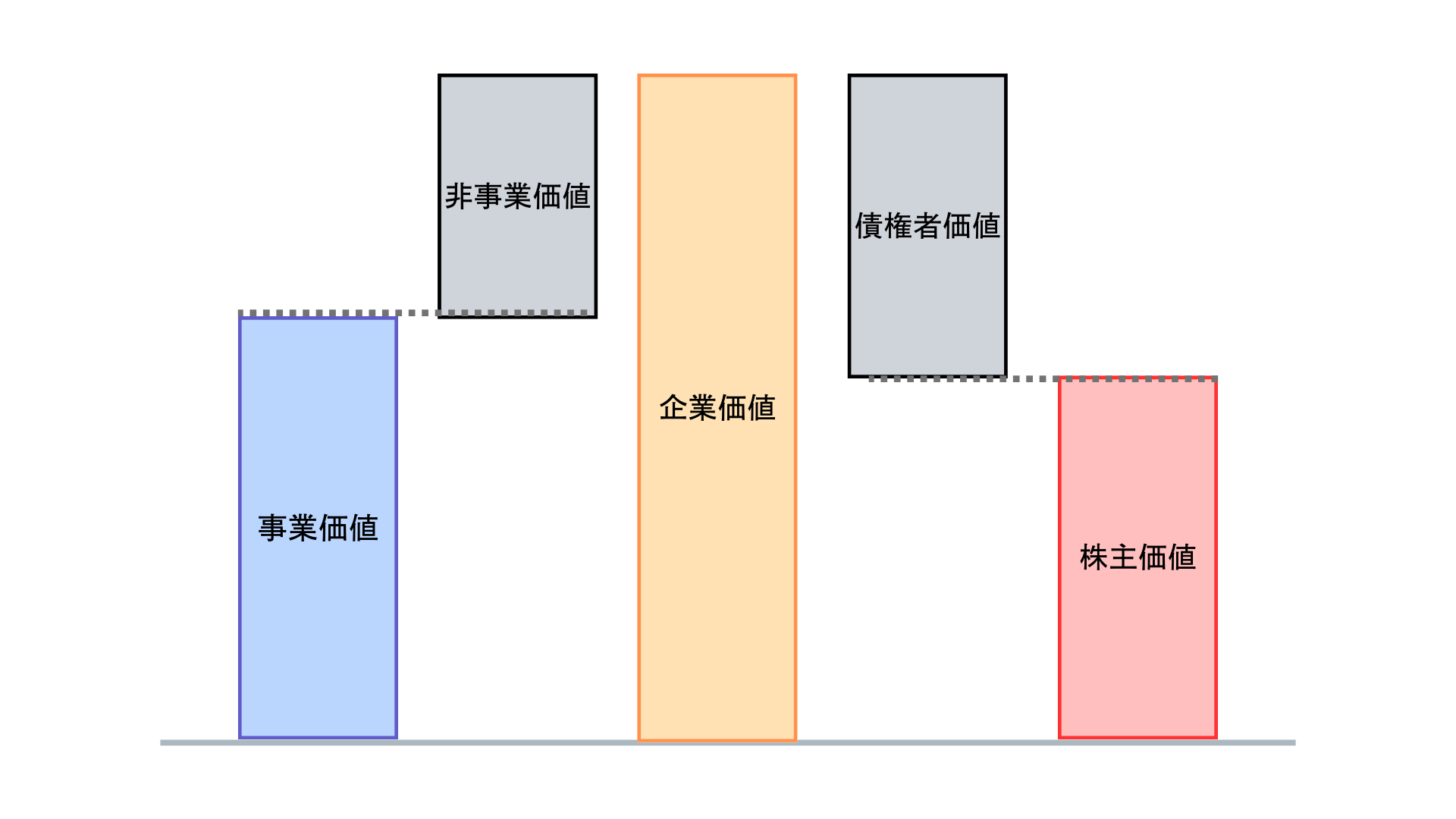

企業価値と株式価値の関係

企業価値とは、その企業全体の価値のことです。その価値については、後述する通り様々な算出方法によって求められますが、これらの価値は、債権者からの有利子負債等と株主からの出資金等を原資に生み出されたものとなります。英語では、Corporate Value(CV)とも呼ばれます。

株式価値は、株式そのものの価値、つまり、株主に帰属する価値となりますので、企業価値から、債権者価値(≒有利子負債残高)を控除した金額となります。

英語では、Shareholder’s Value(SV)とも呼ばれます。

式で表すと、株式価値=企業価値-債権者価値 です。

事業価値と企業価値の関係

事業価値は、企業が運営する事業そのものの価値です。ここでは、貸借対照表の記載されている資産の金額だけでなく、のれん(営業権)と呼ばれる超過収益力も含まれます。つまり、その企業の事業による「稼ぐ」力を評価した金額となります。英語では、Enterprise Value(EV)と呼ばれます。

企業価値は、前述の通り、企業全体の価値のことを指します。そのため、事業そのものの価値に加え、非事業価値と呼ばれる余剰資産や遊休資産等の事業外資産も含むことになります。

この関係を式で表すと、事業価値=企業価値-非事業価値 となります。

事業価値と株式価値の関係

上述の2つの算式より、事業価値=株式価値+債権者価値-非事業価値 となります。

有利子負債残高-非事業価値は、純有利子負債もしくはネットデットと呼ばれることから、事業価値=株式価値+ネットデット と表すことが出来ます。

これらの関係を図示すると以下のようになります。

バリュエーションについて

企業のバリュエーションには、主に、コストアプローチ、マーケットアプローチ、インカムアプローチの3種類あります。

それぞれの考え方について、説明をします。

コストアプローチ

コストアプローチとは、貸借対照表の純資産に着目して算定する方法で、代表的な算定方法には時価純資産法があります。

時価純資産法では、貸借対照表をもとに、企業の資産及び負債の内容を調べて、その価値を評価しなおし、時価ベースの純資産価格を算出する方法です。

マーケットアプローチ

自社と事業や規模が類似している企業の財務数値を参照して算定するする方法です。代表的な算定方法はマルチプル法です。

マルチプル法とは、類似する上場企業のデータから得られる指標をもとに、評価対象企業と類似する上場企業の株価などを参考に、売上や利益、純資産などの指標倍率(マルチプル)を乗じて、バリュエーションをする方法です。

具体的には、以下の手順で進めます。

①上場類似企業を抽出

②上場類似企業のマルチプルを計算

③マルチプルを評価対象企業の財務数値に乗ずる。

④価対象企業の株式価値(株式時価総額)を算出

具体的なマルチプルについては、以下があります。

| EV/EBITDA倍率 | 事業価値÷利払前税引前償却前利益(営業利益+減価償却費) |

| PER | 株式時価総額÷当期利益 |

| PBR | 株式時価総額÷簿価純資産 |

| PSR | 株式時価総額÷売上高 |

インカムアプローチ

会社の将来収益やキャッシュフローを一定の還元率で割り戻す算定方法です。代表的な算定方法はDCF法です。

DCF法とは、ディスカウントキャッシュフロー方式の略で、企業が生み出す具体的にはフリーキャッシュフロー(FCF)を現在価値に割り引くことで企業価値を算出する方法となります。

将来のFCFをベースに計算する方法となりますので、合理的な事業計画を策定することが重要であり、企業の成長性も考慮した価値の算定が可能です。

企業価値・株式価値・事業価値とバリュエーションの関係について

上述の算定方法で計算された結果は、株式価値の場合もあれば、事業価値の場合もあります。

例えば、マルチプル法のうちEV/EBITDA倍率を用いるケースやDCF法の場合、事業価値が算出されます。

そのため、株式価値を計算するためには、事業価値に、非事業価値を加え、債権者価値を差し引くことで、株式価値を算出することとなります。

まとめ

株式価値の算定方法の考え方は、おおむね理解しやすいものとなりますが、実際の計算を行うとなると、それなりに難しく手間がかかるものです。

そのため、専門家やコンサルティング会社、M&A仲介会社に相談することをお勧めします。

また、実際の株式価値の計算は、複数の計算方法を用いて、合理的なレンジ算出します。計算方法や、企業価値、事業価値、株式価値の関係性を理解することで、自社の株式価値を正確に把握することが出来ます。

自社の株式をより高値で評価してもらうために、是非、企業価値、事業価値、株式価値を理解した上で、株価算定を依頼することをお勧めします。

こちらのサイト「約1分で完了!簡易株式価値算定」より簡易算定を行うことが出来ます。より詳細な算定をご希望の場合は、相談は無料のため、是非お気軽にお問い合わせください。

執筆者 株式会社M&A共創パートナーズ M&Aアドバイザー 篠浦 隆宏

株式会社みずほ銀行に入行し、富裕層向けの資産運用の提案に従事。株式会社日本M&Aセンターへ転職後、M&Aコンサルタントとして幅広い業種のM&Aをサポート。前職は、新興のM&Aブティックにて主にIT企業のM&A案件を担当し、数多くの譲渡企業の支援に従事。

M&Aに関するお役立ち記事の一覧はこちら