Knowledge M&Aお役立ち記事

事業承継税制とは? 制度の内容やポイントをわかりやすく解説!

2024.09.11

事業承継税制は、次世代の経営者に事業を引き継ぐ際に利用できる有効な制度です。当該制度を活用することで、相続税や贈与税の負担を大幅に軽減することが出来ます。一方、事業承継税制の内容や要件は複雑です。本記事では、事業承継税制の基本から注意すべきポイントまでをわかりやすく解説します。

事業承継税制とは?

まず、事業承継とは、経営者が後継者に事業を引き継ぐことを指します。

事業承継は、企業の存続と発展、そして雇用維持という観点から非常に重要な手続きですが、事業承継には、経営権の移譲、財産の移転、税金対策など、多くの課題が伴います。特に、事業承継に伴う相続税、贈与税の支払いは会社を存続の危機にもたらすことも少なくありません。そこで登場するのが、事業承継税制です。

事業承継税制の概要

事業承継により、多額の贈与税・相続税が発生すると、予想外の支出で経営が圧迫され、円滑に事業承継することが難しくなります。そこで、2009年度の税制改正で「事業承継税制」が創設され、事業承継税制を活用すれば、円滑化法に基づく認定のもと、一定期間にわたって要件を満たすと、事業承継のために後継者が取得した自社株式にかかる贈与税・相続税について、その納税を猶予し、一定の要件のもとで、納付免除や減免となる制度です。例えば、免除に関しては、後継者(2代目)が次の後継者(3代目)に株式等を贈与し、次の後継者(3代目)が事業承継税制の適用を受けた場合や後継者(2代目)に相続が発生した場合等となり、減免の要件に関しては、以降の章で説明いたします。

2018年度の税制改正では事業承継税制の活用を促進するため、新たに特例措置が設けられました。特例措置では、特例承継計画を提出することで、10年間の限定措置として、対象株式や納税猶予割合が拡充されました。具体的には、これまでの措置に加え、納税猶予の対象となる非上場株式等の制限(総株式数の3分の2まで)の撤廃や、納税猶予割合の引上げ(80%から100%)等がされた特例措置が創設されました。

なお、特例承継計画の提出期限は、2022年度及び2024年度改正の2度にわたり延長され、2026年3月31日までとなっているので期限に間に合うよう、十分注意しましょう。

贈与税・相続税の概要

事業承継税制を解説するにあたり、贈与税、相続税の仕組み、算出方法が前提となるので、それぞれについての概要をまず説明します。

①贈与税の仕組み

贈与税は、生前に財産を贈与した場合に課される税金です。贈与税の税率は、贈与された財産の価額によって異なります。贈与税は、事業承継において、先代経営者が後継者に事業を贈与する場合に発生する可能性があります。

②相続税の仕組み

相続税は、人が亡くなった際に、その財産を受け継いだ相続人に課される税金です。相続税の税率は、相続された財産の価額によって異なります。相続税は、事業承継において、先代経営者が亡くなった際に、後継者が事業を相続する場合に発生します。

一般措置と特例措置の特徴について

上記で説明したように2018年の改正で特別措置が追加されました。そこで一般措置と特別措置の違いを以下の表で比較しながら、説明をしていきます。なお、特例措置については、次の章で詳細について記載していますので、特例措置の活用を検討されている方は次の章を中心にご覧ください。

| 一般措置 | 特例措置 | |

| 対象株式 | 発行済議決権株式総数の3分の2まで | 全株式 |

| 適用期限 | 特になし | 2027年12月31日までに贈与・相続により会社の株式を取得した経営者が対象 |

| 特例承継計画の提出 | 不要 | 必要 |

| 納税猶予割合 | 贈与100%、相続80% | 100% |

| 後継者 | 筆頭株主である後継者1人のみ | 持ち株率10%以上の後継経営者3人まで |

| 雇用確保条件 | 5年平均で相続・贈与時の80%以上を維持 | 雇用維持できない理由を都道府県に提出すれば納税猶予は継続される(事実上の撤廃) |

| 相続・贈与から5年後以降の減免要件 | 民事再生や会社更生の際、その時点での評価額で相続税・贈与税を再計算し、超える部分の猶予税額を免除 | 「経営環境の変化を示す一定の要件」を満たす場合、譲渡や合併による消滅・解散時にも一般措置と同様の減免を導入可能 |

特例措置の詳細について

①贈与税・相続税の納税猶予制度について

後継者が相続⼜は遺贈(死因贈与を含む)により取得した株式等(ただし、議決権を⾏使することができない株式を除きます。)に係る相続税の100%が猶予されます。また、贈与税においても、手続きを行えば、通常支払う多額の贈与を猶予され、前任の経営者に相続が起こると、相続税の納税猶予へ切替えとなります。

②納税猶予制度の適用方法

まず、本制度の適⽤を受けるためには、経営承継円滑化法に基づく都道府県知事の「認定」を受ける必要があります。そのためには、特例承継計画の作成が必要となり、作成には認定支援機関の支援・助言が必須となります。

また、報告期間中(原則として相続税の申告期限から5年間)は代表者として経営を⾏う等の要件を満たす必要があり、その後は、後継者が対象株式等を継続保有すること等が求められます。また、後継者が死亡した等の⼀定の場合には、猶予された相続税が免除されます。

事業承継税制の要件

事業承継税制を活用するためには先代経営者、後継者、会社、事業承継税制スタート後それぞれが以下の要件を満たすことが必要です。

①先代経営者側に必要な要件

・先代経営者が会社の代表者であったこと

・相続開始または贈与の直前まで筆頭株主であったこと

・一族で議決権50%以上を超える株式を保有していること

・相続贈与時に代表を退任する、あるいは退任済み(贈与の場合)

②後継者側に必要な要件

・相続開始または贈与時、一族で総議決権数の過半数を保有するようになること

・後継者が1人なら、最も多くの議決権数を保有することになり、後継者が2人または3人なら、総議決権数の10%以上の議決権数を保有し、後継者と特別の関係がある者の中で最も多くの議決権数を保有するようになること

・贈与時に20歳以上(2022年4月1日からは18歳以上)で、贈与の直前で3年以上役員であり、代表者であること

・相続開始の直前に役員であり、相続開始から5ヵ月後に代表者であること

③会社が満たすべき要件

・中小企業者であること

・従業員が1人以上いること

・上場会社、風俗営業会社ではないこと

・資産管理会社等に該当しないこと

④事業承継税制適用後に課される要件

<5年間>

・後継者が会社の代表者で筆頭株主

・後継者が猶予対象株式を継続保有

・雇用の8割以上を5年間平均で維持

※但し、「特例措置」においては、その正当性を証明できる資料等を提出すれば、8割を満たさずとも猶予継続

<5年経過後>

・後継者が猶予対象株式を継続保有している

事業承継税制の利点と欠点とトラブルの回避方法

利点

事業承継税制を利用することで、後継者は事業承継にかかる税金負担を大幅に軽減することができます。これにより、後継者は事業承継にかかる資金負担を軽減し、事業に集中することができます。 また、事業承継税制を利用することで、事業承継が円滑に進み、企業の安定的な経営を維持することができます。

欠点

事業承継税制は、税金負担を軽減できる一方で、いくつかのデメリットも存在します。

例えば、事業承継税制の適用には、いくつかの要件を満たす必要があります。これらの要件を満たせない場合は、事業承継税制の適用を受けることができません。また、事業承継税制の適用には、次章で説明する通り、都道府県知事への年次報告書、税務署への継続届出書の提出等の手続きが必要となります。これらの手続きが複雑で、時間や手間がかかる場合があります。

また、納税猶予期間中に規定の取り消し事由が発生した場合は、猶予されていた税額に利子を加算して納付することになってしまうので注意が必要です。

取り消し事由は相続・贈与ともに20項目以上ありますが、代表的な取り消し事由は以下のとおりです。

・後継者が代表者を退任した(精神障害や身体障害、要介護などやむを得ない状況を除く)

・同族の議決権数が過半数以下になった

・後継者の同族関係者が後継者より多くの議決権数を保有することになった

・納税猶予対象株式を譲渡した

・総収入金額がゼロになった

・資本金や準備金が減少した

トラブルの回避方法

事業承継税制利用時に発生しやすいトラブルとその回避方法について解説します。

事業承継税制を利用する際には、いくつかのトラブルが発生する可能性があります。例えば、事業承継税制の適用要件を満たしていないために、税制の適用を受けられない等です。また、事業承継税制の適用に関する手続きを誤って行い税務上のトラブルが発生する恐れもあります。これらのトラブルを回避するためには、事前に税理士などの専門家に相談し、適切なアドバイスを受けることが重要です。

手続きの流れ

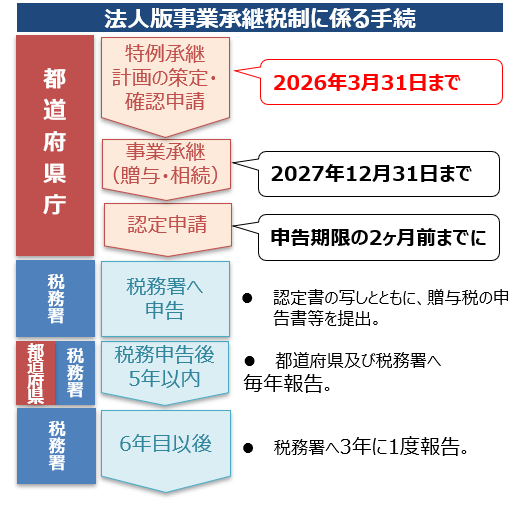

手続きの流れについては、中小企業庁がまとめた以下の図をご確認下さい。

出典:法人版事業承継税制(特例措置) | 中小企業庁 (meti.go.jp)

まとめ

事業承継税制を活用することによって、相続税・贈与税の納税期限の猶予、さらには免税、減免をうけることができるため、承継後の会社の資金繰りに大きく役立ちます。

さらには、事業承継税制には、一般措置と特別措置があり、特別措置は10年間の期限付きで行われているため、提出期限に十分注意するようにしましょう。一方、事業譲渡税制の適用を受けるためには、先代経営者、後継者、会社のそれぞれが要件を満たすことが必要となり、適用後も取り消し事由に該当した場合は、支払いを命じられることになるので注意しましょう。

手続きや要件該当性の確認は複雑であるため、税理士などの専門家に相談をすることをおすすめします。

執筆者 株式会社M&A共創パートナーズ M&Aアドバイザー 篠浦 隆宏

株式会社みずほ銀行に入行し、富裕層向けの資産運用の提案に従事。株式会社日本M&Aセンターへ転職後、M&Aコンサルタントとして幅広い業種のM&Aをサポート。前職は、新興のM&Aブティックにて主にIT企業のM&A案件を担当し、数多くの譲渡企業の支援に従事。

M&Aに関するお役立ち記事の一覧はこちら