Knowledge M&Aお役立ち記事

トラストとコングロマリットとは? M&Aとの違いを解説!

2025.01.14

M&A、トラスト、コングロマリットという言葉は、似ている概念のため、しばしば混同されて使われがちですが、それぞれ違いがあります。本記事では、それぞれの基本的な概念、仕組み、メリット・デメリットについて解説し、それぞれの適用場面を説明します。

目次

M&Aの基本的な概念

M&A(Mergers and Acquisitions)とは、企業の合併や買収を指します。M&Aは、企業が成長戦略の一環として他の企業を買収したり、合併したりすることで、市場シェアの拡大やシナジー効果を狙います。企業が対象企業の株式を取得することで経営権を得ます。

M&Aには水平型M&A、垂直型M&A、コングロマリット型M&Aなどさまざまな種類があります。水平型M&Aは同業他社を買収して市場シェアを拡大し、垂直型M&Aはサプライチェーンの一部を統合して効率化やコストカットを図ります。コングロマリット型M&Aは異業種企業を買収して多角化を目指します。

例えば、IT企業が他のIT企業を買収して技術力を強化するケース(水平型M&A)や、製造業の企業が原材料供給会社を買収して供給チェーンを効率化するケース(垂直型M&A)などがあります。

ラストの基本的な概念

トラストとは、企業合同とも言われ、業界内で支配的なシェアを握ることを目的として、同じ業種の会社を合併することを言います。合併することで、業界内でのシェアが高くなることで、競合企業の数が減り、業界内の競争が少なくなります。

一方、過度なトラストは市場の競争原理を不健全にしてしまうので、日本では、合併によるシェア拡大は認められている一方、国内売上高が200億円を超える会社が事業等の譲受を行う際に、以下に該当する場合は、公正取引委員会に届け出なければなりません。(独占禁止法第16条第2項)

(1) 国内売上高が30億円を超える会社の事業の全部の譲受けをしようとする場合

(2) 他の会社の事業の重要部分の譲受けをしようとする場合であって,当該譲受けの対象部分に係る国内売上高が30億円を超える場合

(3) 他の会社の事業上の固定資産の全部又は重要部分の譲受けをしようとする場合であって,当該譲受けの対象部分に係る国内売上高が30億円を超える場合

また、アメリカでは反トラスト法、日本では独占禁止法等の規制をもとで行う必要があります。

コングロマリットの基本的な概念

コングロマリットとは、異なる業種の複数の企業を傘下に持つ企業グループのことを指します。コングロマリットは、多角化経営の一環として行われ、異なる事業分野に進出することでリスク分散や新たな収益源の確保を目指します。

基本的な仕組みとしては、親会社が異なる業種の企業を買収し、それらを傘下に収めることで成り立ちます。これにより、親会社は多様な事業ポートフォリオを構築し、経済の変動に対する耐性を高めることができます。

コングロマリットには、水平型、垂直型、多様化型などの種類があります。水平型は同業他社の買収、垂直型はサプライチェーンの一部の企業の買収、多様化型は異業種企業の買収を指します。

総合商社が多様な事業分野に投資して事業ポートフォリオを多角化するケースや、製造業の企業が流通業やサービス業の企業を買収して多角化経営を実現するケースが挙げられます。

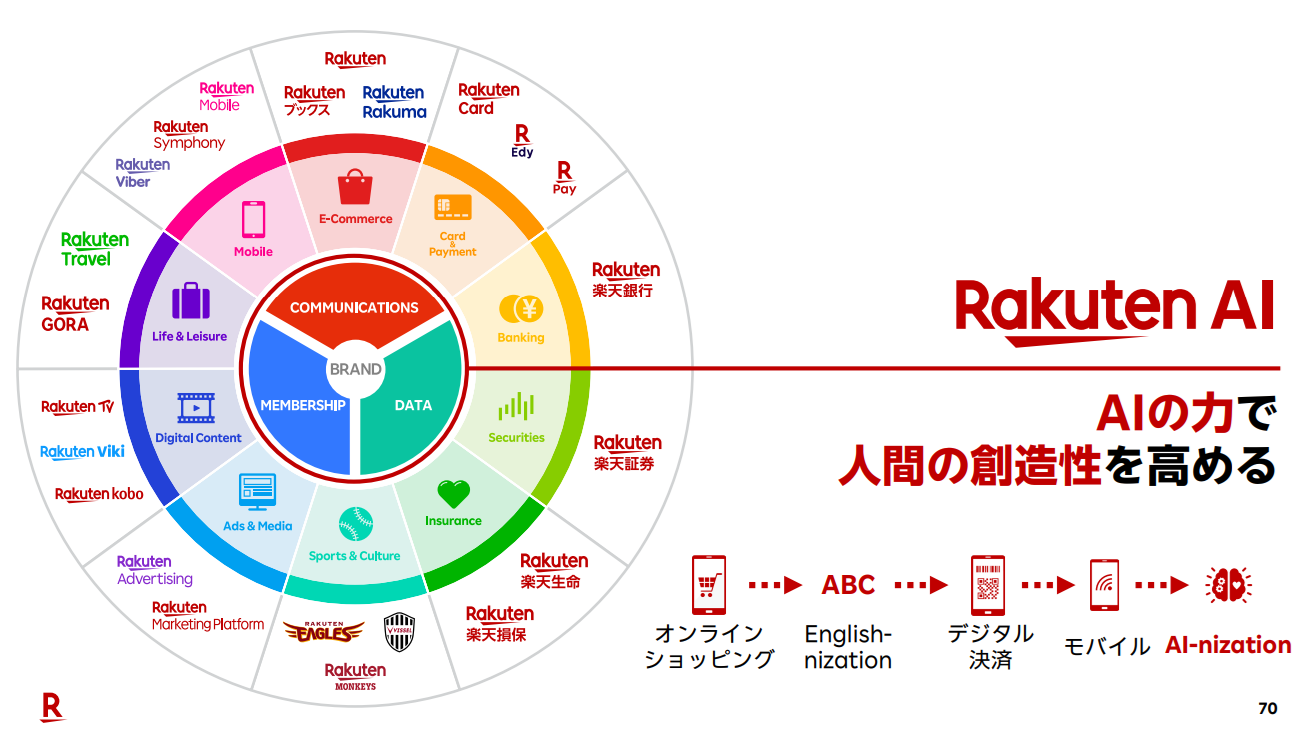

例えば、ソニーはコングロマリット企業としてゲーム、音楽、映画などのエンタメ事業から、半導体、モバイル、サウンド事業など幅広く展開しております。ECや通信、金融事業を行う楽天グループやソフトバンクも典型的なコングロマリットだといえます。

参考 楽天グループ株式会社「決算説明プレゼンテーション」より抜粋

M&A、トラスト、コングロマリットの違い

M&A、トラスト、コングロマリットの違いを理解することは、企業戦略を立てる上で重要です。

M&Aは、合併や買収という手段の総称であるため、その目的は市場シェアの拡大やシナジー効果だけでなく、事業承継やエグジット等様々です。

トラストは、合併という手法という観点ではM&Aの一種ですが、手法よりもシェアの独占という意味合いに着目しています。

コングロマリットは、異なる業種の企業を統合し、多角化経営を実現するもので、リスク分散や新たな収益源の確保が可能ですが、異なる事業分野を統合する難しさや、ガバナンス管理における複雑化などがあります。

選び方のポイントとまとめ

M&A、トラスト、コングロマリットの選び方のポイントを理解することは、企業戦略を成功させるために不可欠ですが、どれも複雑な手法であるため、法務、財務、税務などの専門知識が必要です。そのため、弁護士、会計士、税理士、M&Aアドバイザー等専門家の助言を受けることで、手続きの適正性を確保し、リスクを最小限に抑えることができます。

最終的に、企業の長期的なビジョンと戦略に基づいて、最適な手法を選択することが成功の鍵となります。

執筆者 株式会社M&A共創パートナーズ M&Aアドバイザー 篠浦 隆宏

株式会社みずほ銀行に入行し、富裕層向けの資産運用の提案に従事。株式会社日本M&Aセンターへ転職後、M&Aコンサルタントとして幅広い業種のM&Aをサポート。前職は、新興のM&Aブティックにて主にIT企業のM&A案件を担当し、数多くの譲渡企業の支援に従事。

M&Aに関するお役立ち記事の一覧はこちら